El mercado de los Robo-advisors sigue sin despegar

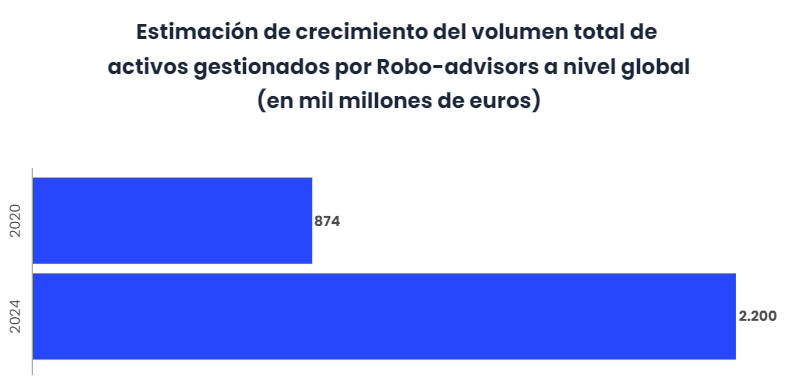

Los Robo-advisors parecen haber dejado ya de ser la amenaza que representaban en sus inicios para la industria tradicional. De hecho, con el paso de los años, los grandes bancos también han adoptado este modelo de inversión automatizada, y se espera que el volumen, a nivel global, gestionado por los Robo-advisors crezca de los 874 mil millones de euros en 2020 a los 2.2 billones en 2024.

La característica general en todos ellos son las escasas comisiones y las bajas barreras de entrada, las claves con las que pretenden lograr su objetivo de universalizar las inversiones automatizadas.

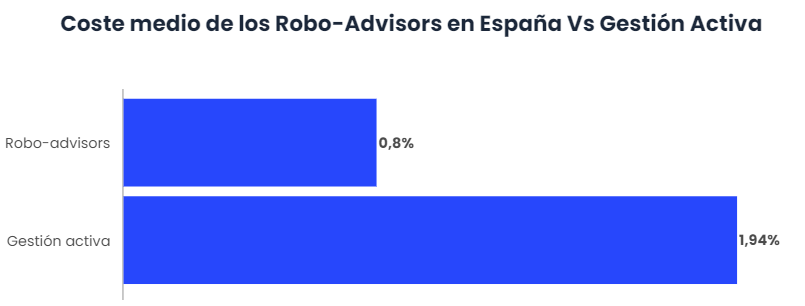

En el mercado español, aunque existen variaciones entre cada Robo-advisor, parece haber un consenso en el mercado en cuanto a precios y límites de acceso. En este sentido, la mayor parte de ellos requiere una inversión mínima de 1.000 euros. Y en cuento a precios, hay una competencia a la baja, especialmente contra los gestores tradicionales. Así, de media, invertir en un Robo-advisor en España es un 1,14% más barato que hacerlo a través de, por ejemplo, fondos de bolsa.

También se ha podido comprobar que, las comisiones de los Robo-advisors pertenecientes a bancos tradicionales son sustancialmente más altas. Esto ha representado el inicio de esta guerra de precios a la baja que pretende generar un revulsivo de competencia para que el sector comience a despegar por fin.

De acuerdo con estos datos se puede afirmar que el límite para seguir bajando precios estaría alcanzado el tope, exceptuando la posibilidad de que se produzca una estabilización de precios a la baja para lo que algunos de los competidores van a necesitar antes ganar más volumen de activos gestionados.

El negocio sigue sin ser rentable

A pesar de la trayectoria inicialmente optimista, muchos sienten que los Robo-advisors se han estancado en los últimos años. Y es que, pese a las buenas previsiones y el amplio campo de expansión que el sector tiene por delante, los últimos datos de resultados arrojan que las principales firmas de gestión automatizada de España acumularían unas pérdidas cercanas a los 10 millones de euros desde su lanzamiento.

Así, aunque todas ellas han incrementado su volumen de activos bajo gestión en el último año, todavía no han conseguido ser rentables y acumulan unos números rojos importantes desde su lanzamiento.

Algunos expertos sostienen que el principal obstáculo con el que se encuentran los inversores es la falta de confianza, de hecho, el 91% de los inversores no se siente cómodo con el hecho de que una máquina maneje sus decisiones financieras. Estos problemas de confianza podrían estar frenando el auge de los Robo-advisors, y es que si una gran mayoría sigue sin sentirse seguro dejando que los Robo-advisors manejen su dinero, va a ser difícil que esta tecnología se ponga al día.

A la falta de confianza se suma también que los Robo-advisors tienen graves limitaciones contextuales. En otras palabras, se limitan a hacer exactamente lo que se les dice que hagan, nada más y nada menos.

Los asesores robot carecen de la capacidad de previsión y planificación a largo plazo que tienen los asesores humanos. Esto significa que los Robo-advisors no pueden elaborar planes de inversión complejos y no pueden razonar con hipótesis. Además, los Robo-advisors no son capaces de razonar a partir de información incompleta o hacer conjeturas sobre qué tipo de inversiones les gustaría a sus clientes. Si no se especifica que un Robo-advisor haga algo, no lo hará. Un asesor humano podría usar el razonamiento inductivo para averiguar qué hacer cuando no se le ha dicho explícitamente qué hacer.

A pesar de ello, en esta carrera por conseguir despegar por fin, y ser rentables, los competidores siguen realizando importantes movimientos.

¿Cuál es el futuro de los Robo-advisors?

Entonces, ¿los Robo-advisors finalmente se han estancado o todavía tienen el potencial de cambiar drásticamente el mundo de las inversiones? Para que los Robo-advisors consigan prosperar deben superar una serie de desafíos.

Como se ha comentado en el apartado anterior, quizás el mayor desafío al que se enfrentan los Robo-advisors es que actualmente no pueden ofrecer los mismos servicios que los asesores humanos. A pesar del nombre, los Robo-advisors no «aconsejan» a nadie. Todo lo que hacen es automatizar partes del proceso de inversión.

No se puede pretender que la tecnología actual de Inteligencia Artificial (IA) pueda ofrecer los servicios que ofrece un asesor humano, sin embargo, en los últimos años se han hecho grandes avances en esta tecnología, y se desconoce a lo que podría llegar. La idea de que a medio/largo plazo se podrían tener máquinas capaces de realizar proyecciones y planificaciones financieras puede parecer absurda, pero también lo era la idea de hace 100 años de llevar un ser humano a la Luna.

El otro gran reto que afecta a los Robo-advisor, como también se ha visto, es la falta de confianza. La mayoría de las personas no se sienten seguras dejando en manos de máquinas su bienestar financiero. Pero, si bien es cierto que todavía hay muchas personas que no confían en esta tecnología, cada vez hay más usuarios que ven los beneficios que aporta y están dispuestos a utilizar el servicio. Es cuestión de tiempo que el resto de usuarios sigan ese camino.

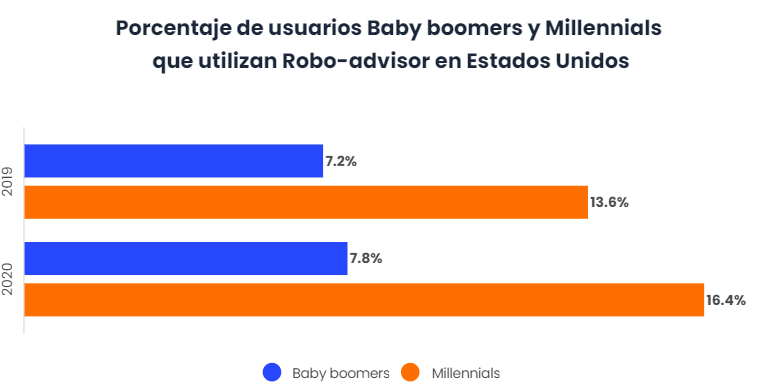

A esto se suma que las personas más jóvenes, en general, tienen más probabilidades de estar abiertas al uso de tecnología automatizada para manejar sus inversiones en un futuro. A medida que los Millennials envejecen y constituyen una mayor parte de la población inversora, es probable que aumente el número de inversores usando esta tecnología. Por ejemplo, en Estados Unidos tan solo el 7,2% de los Baby boomers utilizaron un Robo-advisor en 2019, esa cifra aumentó al 7,8% en 2020. Sin embargo, en cuanto a los Millennials, en 2019 el 13,6% utilizaron Robo-advisor, y esa cifra aumentó al 16,4% en 2020.

Conclusiones

El sector de los Robo-Advisors en España no termina de despegar y sigue en niveles de adopción muy por debajo de los registrados en Europa o Estados Unidos. La inversión sigue estando dominada por los productos de gestión activa tradicional y los grandes bancos.

Además, los principales Robo-Advisors que operan en España no han conseguido obtener todavía beneficios desde su lanzamiento y acumulan importantes cifras de números rojos.

No obstante, las previsiones de crecimiento siguen siendo buenas. El campo de expansión es todavía muy grande y todos los competidores están creciendo tanto en financiación como en número de clientes y volumen de activos gestionados.

Todo el sector se encuentra inmerso en una guerra competitiva donde la batalla de precios empieza a alcanzar su límite.