El 29% de los clientes prefiere una tecnológica a su propio banco

No es ningún secreto que actualmente la banca tradicional está siendo atacada desde muchos sectores. Las compañías más innovadoras estado atacando los puntos débiles: eliminando aspectos individuales de la experiencia bancaria y ofreciendo mejores propuestas de valor.

Por ello, a menos que los bancos mejoren considerablemente la conveniencia y la calidad de la experiencia, los competidores insurgentes continuarán ganando conversos y nuevos clientes.

Sin duda, ganar la lealtad de los clientes es más difícil que nunca, ya que las poderosas tendencias benefician a los insurgentes. Las entidades reguladoras han otorgado a las empresas no bancarias acceso a las redes de pago existentes, lo que ha provocado un rápido crecimiento de proveedores como Kakao Pay en Corea del Sur.

Por otro lado, las leyes “open data” lanzadas en el Reino Unido, dan a compañías como Monzo y Mint, acceso a los datos de los clientes que posteriormente pueden utilizar para expandirse. Combinados con restricciones de licencia más flexibles, los datos abiertos han generado la aparición de cerca de 20 bancos nuevos en el Reino Unido en los últimos años.

Los GAFA tampoco pierden la oportunidad

Las grandes empresas de tecnología y redes sociales también están aprovechando sus enormes bases de clientes. Ant Financial, por ejemplo, una afiliada de Alibaba en China utilizó su negocio principal de comercio electrónico para realizar pagos, préstamos al consumidor, seguros, gestión de patrimonio, calificación de crédito, etc.

Muchas de estas empresas destacan por ofrecer las interacciones digitales sencillas y de alta calidad, que exigen los consumidores. Además de su experiencia digital, las empresas de tecnología están avanzando hacia los servicios financieros junto con la confianza de los consumidores.

Empresas como PayPal y Amazon tiene un nivel de confianza con los consumidores casi tan alto como los bancos en general, según la nueva encuesta de Bain & Company.

A medida que crece el número y la influencia de los bancos más digitalizados y de las empresas de tecnología, los bancos tradicionales encuentran que sus interacciones y compromisos con los clientes disminuyen. Cuando los disruptores prueban productos relacionados con los pagos ofrecidos por las compañías tecnológicas, los bancos pierden no solo las ganancias directas, sino también la participación frecuente de los clientes y datos valiosos de las transacciones.

Los elementos de valor que importan en la banca minorista

Todas estas tendencias presionan a los bancos para mejorar la experiencia y ganar la lealtad de los clientes. Volviendo al inicio, es importante recordar que la lealtad impulsa el crecimiento y una mejor economía. Los bancos que lideran el ranking Net Promoter Score®, que mide la probabilidad de que un consumidor recomiende el banco a otros, superan a los rezagados en el crecimiento de los ingresos netos por intereses.

Por ejemplo, los bancos de EE.UU. con un alto puntaje neto tuvieron un crecimiento de los ingresos por intereses netos del 13% desde 2014 hasta 2017, en comparación con el 5% para rezagados y el 6% para los bancos con un puntaje neto medio.

Muchos factores contribuyen a la lealtad, pero en esencia, la lealtad se deriva del valor que perciben los clientes de cada banco. La cantidad y la naturaleza del valor en un producto o servicio en particular siempre se encuentra en el ojo del espectador. Sin embargo, existen bloques de construcción universales de valor.

Se han identificado 30 elementos de valor que se dividen en cuatro categorías en los mercados de consumo: funcional, emocional, que cambia la vida y tiene un impacto social.

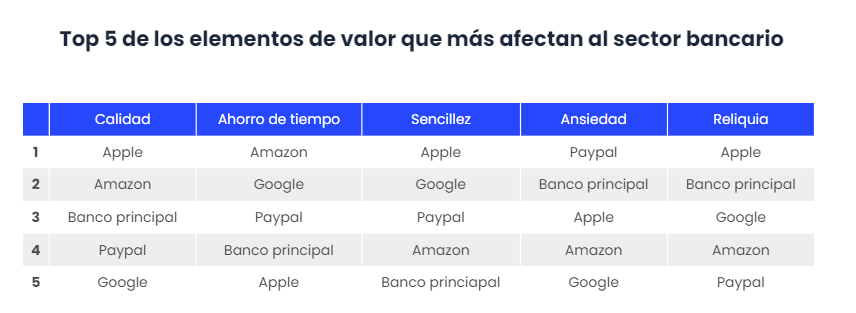

Por supuesto, en una industria determinada, ciertos elementos son más importantes que otros para los consumidores. En la banca, los cinco elementos que tienen el mayor impacto en el Net Promoter Score son: la calidad, el ahorro de tiempo, la ansiedad, la simplificación y la reliquia (una buena inversión para las generaciones futuras).

En promedio, los consumidores otorgan a su banco una calificación más baja en estos elementos que a las principales empresas de tecnología, como pueden ser Amazon, Apple, Google o PayPal.

Lo que provocará que los bancos tendrán que cerrar las brechas más grandes en cuanto a calidad, ahorrarán tiempo y simplificarán, especialmente porque, según los informes, Amazon planea lanzar una cuenta de bajo coste con un socio bancario.

Las grandes empresas de tecnología cuentan con el efectivo, la experiencia digital, la confianza de los consumidores y un sólido desempeño cumpliendo los “elementos de valor” centrales para avanzar más en los servicios bancarios. Sin embargo, algunos bancos han defendido exitosamente su posición al reorganizar la forma en que los clientes experimentan sus productos y servicios.

Los pagos, el camino hacia el éxito

Retener a los clientes a través de una experiencia exitosa es indispensable, sin embargo, no es el único camino. Existen precedentes de como los bancos tradicionales han competido con éxito con compañías no bancarias, especialmente en torno a los pagos.

Los métodos alternativos de pago están ganando terreno en muchos países, a menudo con terceros como Mercado Pago en México y Argentina o Alipay en China a la cabeza.

No obstante, los bancos han logrado mantener sus propios pagos en otros países, especialmente en Suecia, Polonia y Singapur. La aplicación suiza Swish, iniciada por un consorcio de siete grandes bancos en 2012, ahora domina el pago entre pares y las compras de comerciantes. La aplicación se beneficia de la legislación sueca, que no exige que los minoristas acepten efectivo. Swish transfiere fondos instantáneamente sin cargo a los consumidores.

En Polonia, por ejemplo, las empresas de soluciones de pagos insurgentes PayU y Przelewy24 lideran la adopción entre los encuestados. Pero Blik, una aplicación iniciada por los seis bancos más grandes del país en 2015 y ahora disponible en los nueve bancos dominantes, también ha despegado, basándose en su sólida funcionalidad.

Estas experiencias sugieren que, si bien el episodio de pagos muestra algunas características de que el ganador se lo lleva todo debido a los efectos de la red, la posición ganadora sigue siendo fluida en muchos países. Los bancos pueden ponerse al día con los principales insurgentes si se unen para crear una plataforma para toda la industria que sea altamente funcional y amigable para el consumidor.

Sencillo y digital

Otro punto de valor indispensable para conquistar a los clientes es la sencillez con la que los bancos y las empresas interesadas en transacciones financieras muestren sus elementos digitales.

Esto explica en parte por qué los bancos como ING superan a los bancos tradicionales en la clasificación de los valores. Por ejemplo, el 92% de los bancos directos están altamente calificados por los clientes respecto al ahorro de tiempo, en comparación con el 28% de los bancos más tradicionales.

También explica el aumento de las empresas financieras online como Quicken Loans, que ha crecido desde el 1% de hipotecas en 2008 hasta casi el 6% a finales de 2017. Además, Quicken Loans recientemente superó a Wells Fargo para convertirse en el líder hipotecario en Estados Unidos. Cuando la compañía lanzó Rocket Mortgage, Quicken Loans dijo que un equipo de 500 desarrolladores de software tardó tres años en simplificar el proceso de la hipoteca. Ese es un nivel de inversión que la mayoría de los bancos dudan en comprometerse.

Según Bain, los bancos más tradicionales pueden realizar algunos movimientos que les permitan aumentar la lealtad y mejorar su economía, para no quedarse rezagados frente a grandes empresas de tecnología y Fintechs:

- Acelerar la migración digital:

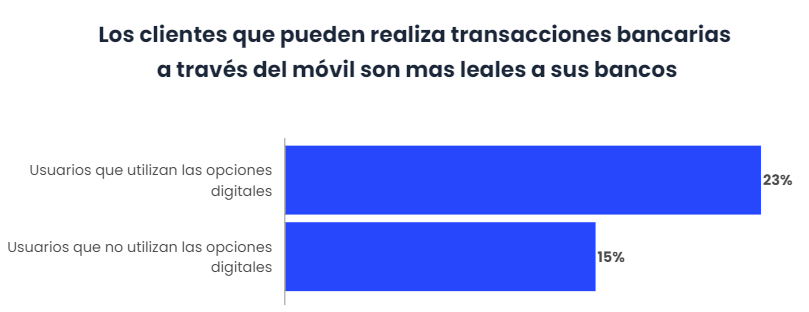

La evidencia muestra que los clientes que cambian a la banca digital tienen una mayor lealtad a su banco principal, sobre todo gracias a la rentabilidad que obtienen. Es cierto que compran más por productos bancarios adicionales, sin embargo, una vez que aceptan esas condiciones, tienden a comprometerse más con su banco, lo que lleva a un mayor puntaje neto.

Mantenerse al día con los avances digitales exige la capacidad de adaptarse rápidamente. Por ejemplo, se tardó solo 3 años y medio para alcanzar el 30% de adopciones de asistentes de voz para el hogar desde que Amazon lanzó su Echo en noviembre de 2014, en comparación con aproximadamente los 5 años y medio que transcurrieron hasta que la adopción de los smartphones llego al 30%.

Una gran parte de los consumidores en muchos países están abiertos a la banca a través de un asistente de voz, lo que significa que, cuanto más pronto asuman esta tecnología los bancos más tradicionales, mayores porcentajes de clientes podrán fidelizar.

- Asociarse o morir:

Para competir con Fintechs, grandes empresas de tecnología y otros disruptores, los bancos pueden necesitar colaborar en soluciones comunes. Los mercados de pagos dejan esto en claro, solo las plataformas de pagos nacionales y multibank han permitido a los bancos mantenerse en la búsqueda de la adopción de sus aplicaciones por parte de los consumidores.

Afortunadamente, muchas marcas bancarias son lo suficientemente fuertes como para asociarse con terceros para poder construir ecosistemas que brinden servicios adicionales. Y en algunos casos, los bancos deberán tomar una participación en una empresa de tecnología o adquirirla directamente para obtener la capacidad o las personas adecuadas, como ha hecho Santander, Goldman Sachs, JPMorgan Chase y Barclays.

- Cultivar elementos emocionales de valor:

Los bancos necesitan rendir mejor en algunos elementos funcionales, como ahorrar tiempo y simplificar, además de mejorar la calidad de sus servicios. Pero los bancos tienen la oportunidad de ascender en la jerarquía y aumentar aún más la lealtad al reducir la ansiedad de los clientes y agregar selectivamente otros elementos emocionales.

La entrega de un elemento emocional aumenta el puntaje de Net Promoter 1,5 veces más que agregar un elemento funcional. La clave es determinar qué elementos serán más importantes para los clientes de un banco individual, y si el banco puede ofrecer un desempeño sólido en esos elementos. Con ese fin, la red de sucursales bancarias puede ser una fuente de conexiones emocionales.

Los nuevos roles basados en sucursales, como entrenadores para compradores de vivienda por primera vez o asesores para pequeñas empresas, pueden elevar la opinión de los clientes sobre esa sucursal a un nivel superior.

Todos estos componentes se refuerzan entre sí en un ciclo sinfín. Cada banco prosperará o disminuirá según su capacidad de entregar elementos que generen mayor lealtad, incorporando herramientas digitales donde sea posible con el objetivo de mejorar la experiencia del cliente.

Sin duda, las empresas de tecnología y los bancos directos seguirán avanzando, algunos de ellos sustancialmente. Por lo tanto, los bancos que pierden esta oportunidad corren el riesgo de quedarse con los clientes menos rentables y una cuota cada vez menor.

¿Y qué ocurre con la fuerza laboral?

La forma en que un banco administra a los empleados a través de la evolución de la sucursal también marcará la diferencia en la rapidez con la que puede progresar. Reducir el número de empleados gradualmente se vuelve menos importante que redistribuir a los empleados de manera que se construya una experiencia superior.

Los empleados desempeñarán diferentes roles, muchos de ellos pasarán de puestos estrechos de servicio o de ventas a roles de coaching de relaciones más amplias y con fluidez digital, tanto dentro de la sucursal como fuera de sus cuatro paredes a través de video chat y otros canales virtuales.

Con esto en mente, los bancos deberían comenzar a planificar las nuevas habilidades, capacitación, incentivos y comportamientos requeridos.

En comparación con lo que la mayoría de los bancos están haciendo hoy, el modelo de trabajo team-of-teams conlleva formas muy diferentes de trabajar en toda la organización. Y los equipos requerirán nuevos tipos de soporte digital, que van desde asistentes virtuales con motores de inteligencia artificial, que pueden anticipar las necesidades de los clientes y hacer que los empleados se dirijan a ellos, hasta sistemas administrativos que automatizan procesos y formularios.

Conclusiones

Ganar la lealtad de los consumidores es más difícil que nunca para los bancos, ya que las empresas de tecnología insurgentes acaparan productos como hipotecas y servicios de pago.

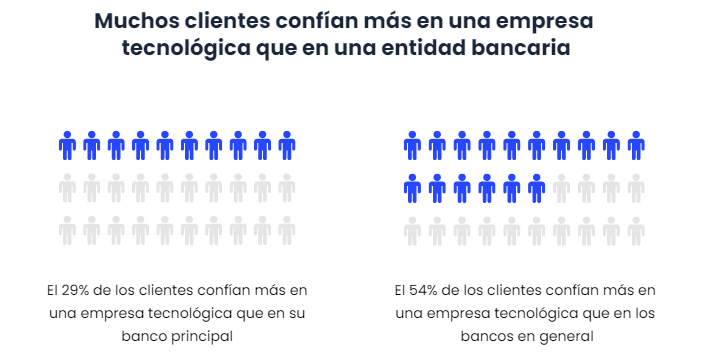

El 54% de los consumidores confía en al menos una compañía de tecnología más que los bancos en general, y el 29% confía en al menos una compañía de tecnología más que su propio banco principal.

La confianza afecta la disposición de un cliente para probar los servicios bancarios ofrecidos por las empresas de tecnología. Por ejemplo, los clientes que otorgan mayor confianza a Amazon están más abiertos a probar una cuenta bancaria con la compañía. Con los bancos bajo asedio, una alta prioridad es mejorar la comodidad y la calidad de la experiencia para los clientes.