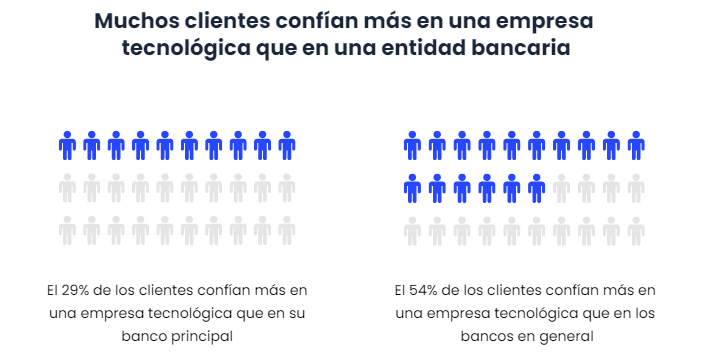

29% clientes preferem uma tecnologia para o seu próprio banco

Não é nenhum segredo que o banco tradicional está sendo atacado atualmente de muitos setores. As empresas mais inovadoras afirmam pontos fracos: eliminando aspectos individuais da experiência bancária e oferecendo melhores proposições de valor.

Portanto, a menos que os bancos melhorem significativamente a comodidade e a qualidade da experiência, os concorrentes insurgentes continuarão a ganhar conversos e novos clientes.

Para ter certeza, ganhar a lealdade do cliente é mais difícil do que nunca, como poderosas tendências beneficiar insurgentes. Os reguladores têm dado acesso às empresas não bancárias às redes de pagamento existentes, o que levou a um rápido crescimento de prestadores como o Kakao Pay na Coreia do Sul.

Por outro lado, as leis de “dados abertos” lançadas no Reino Unido, dão às empresas como o Monzo e o Mint acesso aos dados dos clientes que posteriormente podem usar para expandir. Combinada com restrições de licenciamento mais flexíveis, os dados abertos levaram ao surgimento de quase 20 novos bancos no Reino Unido nos últimos anos.

GAFA também não perca uma chance

Grandes empresas de tecnologia e redes sociais também estão tirando proveito de suas bases de clientes enormes. Ant financeiro, por exemplo, uma filial alibaba na China usou seu núcleo de comércio eletrônico para fazer pagamentos, empréstimos ao consumidor, seguros, gestão de riqueza, rating de crédito,etc.

Muitas dessas empresas se destacam por oferecer as interações digitais simples e de alta qualidade exigidas pelos consumidores. Além de sua expertise digital, as empresas de tecnologia estão se movendo em direção a serviços financeiros, juntamente com a confiança dos consumidores.

Empresas como a PayPal e a Amazon têm um nível de confiança com os consumidores quase tão altos quanto os bancos em geral, de acordo com a nova pesquisa da Bain & Company.

À medida que cresce o número e a influência dos bancos mais digitalizados e das empresas de tecnologia, os bancos tradicionais encontram suas interações e compromissos com os clientes diminuem. Quando os disruptores testam produtos relacionados a pagamentos oferecidos por empresas de tecnologia, os bancos perdem não só os lucros diretos, mas também o engajamento frequente dos clientes e dados de transações valiosos.

Os valores que importam na banca de retalho

Todas essas tendências pressionam os bancos para melhorar a experiência e conquistar a lealdade do cliente. Voltando ao início, é importante lembrar que a lealdade impulsiona o crescimento e uma economia melhor. Os bancos que lideram o ranking net promoter score®, que mede a probabilidade de um consumidor recomendar o banco para outros, superar as retardatários no crescimento da renda líquida de juros.

Por exemplo, os bancos dos EUA c em um escore líquido alto, o crescimento da renda líquida de 13% de 2014 para 2017 foi uma taxa de lucro elevado, comparado a 5% para retardatários e 6 para bancos com um escore líquido médio.

Muitos fatores contribuem para a lealdade, mas em essência, a lealdade decorre do valor que os clientes de cada banco percebem. A quantidade e a natureza do valor em um determinado produto ou serviço estão sempre no olho do espectador. No entanto, existem blocos de construção universais de valor.

Eles foram identificados 30 elementos de valor que se enquadram em quatro categorias nos mercados de consumo: funcional, emocional, de mudança de vida e tem um impacto social.

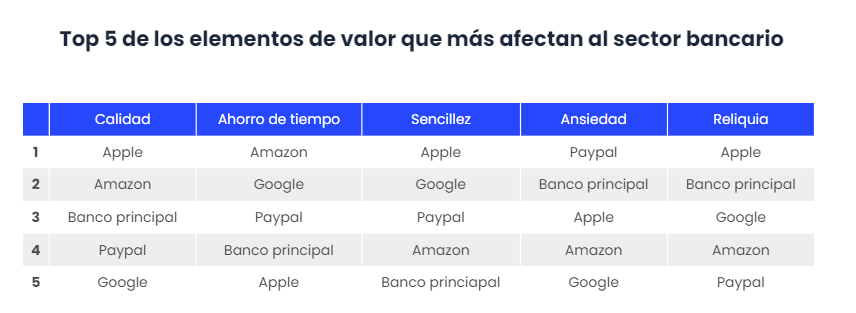

Naturalmente, em uma determinada indústria, certos elementos são mais importantes do que outros para os consumidores. No setor bancário, os cinco elementos que têm o maior impacto sobre o net promoter Score são : qualidade, economia de tempo, ansiedade, simplificação e relíquia (um bom investimento para as gerações futuras).

Em média, os consumidores dão a seu banco uma classificação mais baixa nesses itens do que as principais empresas de tecnologia, como Amazon, Apple, Google ou paypal.

Isso fará com que os bancos tenham que fechar as maiores lacunas de qualidade, economizar tempo e simplificar, especialmente porque a Amazon supostamente planeja lançar uma conta de baixo custo com um parceiro bancário.

As grandes empresas de tecnologia têm o dinheiro, a perícia digital, a confiança do consumidor e o desempenho forte cumprindo “elementos de valor” para avançar mais serviços bancários. No entanto, alguns bancos defenderam com sucesso a sua posição, reorganizando a forma como os clientes experimentam os seus produtos e serviços.

Pagamentos, o caminho para o sucesso

Manter os clientes através de uma experiência bem-sucedida é indispensável, no entanto, não é a única maneira. Há precedente como bancos competiram com sucesso com empresas não bancárias, especialmente em torno de pagamentos.

Métodos de pagamento alternativos estão ganhando terreno em muitos países, muitas vezes com terceiros, como o mercado pago no México e Argentina ou Alipay na China no leme.

No entanto, os bancos conseguiram manter seus próprios pagamentos em outros países, especialmente na Suécia, Polônia e Singapura. O aplicativo swish suíço, lançado por um consórcio de sete grandes bancos em 2012, agora domina o pagamento por pares e compras mercantes. A aplicação beneficia da lei sueca, que não exige que os retalhistas aceitem dinheiro. Swish transfere fundos instantaneamente sem custo para os consumidores.

Na Polônia, por exemplo, as empresas de soluções de pagamento insurgentes PayU e Przelewy24 levam a adoção entre os entrevistados. Mas Blik, um aplicativo lançado pelos seis maiores bancos do país em 2015 e agora disponível nos nove bancos dominantes, também foi retirado, com base em sua funcionalidade robusta.

Estas experiências sugerem que, enquanto o episódio de pagamento mostra algumas características que o vencedor leva tudo por causa dos efeitos da rede, a posição vencedora permanece fluido em muitos países. Os bancos podem alcançar com grandes insurgentes se eles se reúnem para criar uma plataforma de todo o setor que é altamente funcional e consumidor-amigável.

Simples e digital

Outro ponto de valor indispensável para conquistar os clientes é a simplicidade com que os bancos e empresas interessadas em transações financeiras mostram seus elementos digitais.

Isto explica parcialmente porque os bancos tais como o ing superar bancos tradicionais na classificação dos valores mobiliários. Por exemplo, 92% dos bancos diretos são altamente qualificados pelos clientes para economia de tempo, em comparação com 28% dos bancos mais tradicionais.

Ele também explica o surgimento de empresas financeiras online, como o Quicken Loans, que cresceu de 1% para hipotecas em 2008 para quase 6% no final de 2017. Além disso, Quicken empréstimos recentemente ultrapassou Wells Fargo para se tornar o líder hipotecário nos Estados Unidos. Quando a empresa lançou Rocket Mortgage, Quicken empréstimos disse que uma equipe de 500 desenvolvedores de software levou três anos para simplificar o processo de hipoteca. Esse é um nível de investimento que a maioria dos bancos estão hesitando em se comprometer.

De acordo com a Bain, os bancos mais tradicionais podem fazer alguns movimentos que lhes permitam aumentar a lealdade e melhorar a sua economia, de modo a não ficar por trás de grandes empresas de tecnologia e fintechs:

- Acelere a migração digital :

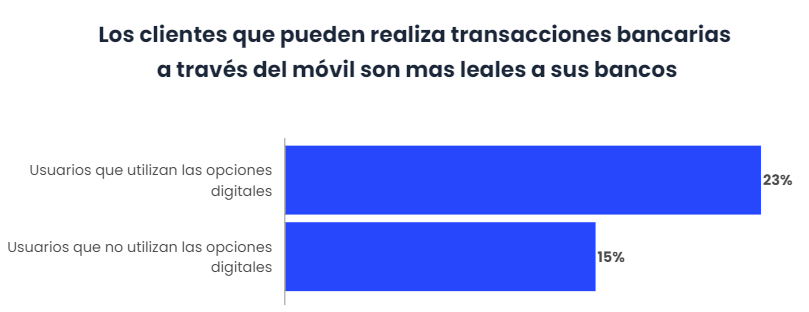

Evidências mostram que os clientes que schanging a banca digital têm maior lealdade ao seu banco principal, especialmente por causa da rentabilidade que eles têm. É verdade que eles compram mais para produtos bancários adicionais, no entanto, uma vez que eles aceitam essas condições, eles tendem a cometer mais para o seu banco, levando a uma maior pontuação líquida.

Manter-se com os avanços digitais requer a capacidade de se adaptar rapidamente. Por exemplo, demorou apenas três anos e meio para chegar a 30% adoções assistente de voz em casa desde Amazon lançou seu Echo em novembro 2014, em comparação com cerca de 5% anos e meio que decorrido até a adoção de smartphones ll ego a 30%.

Uma grande parte dos consumidores em muitos países estão abertas à banca através de um assistente de voz, o que significa que os bancos mais cedo mais tradicionais assumir esta tecnologia, quanto maior a percentagem de clientes serão capazes de reter.

- Parceria ou morte:

Para competir com a Fintechs, grandes empresas de tecnologia e outros disruptores, os bancos podem precisar colaborar em soluções comuns. Os mercados de pagamento tornam isso claro, apenas as plataformas de pagamento nacionais e multibancos permitiram que os bancos fiquem atentos à adoção de seus aplicativos pelos consumidores.

Felizmente, muitas marcas bancárias são fortes o suficiente para fazer parcerias com terceiros para construir ecossistemas que forneçam serviços adicionais. E em alguns casos, os bancos terão de tomar uma participação em uma empresa de tecnologia ou adquiri-lo diretamente para ganhar a capacidade certa ou pessoas, como Santander, Goldman Sachs, JPMorgan Chase e Barclays ter feito.

- Cultivando elementos emocionais de valor :

Os bancos precisam de um melhor desempenho em alguns elementos funcionais, como poupar tempo e simplificar, bem como melhorar a qualidade dos seus serviços. Mas os bancos têm a oportunidade de subir a hierarquia e aumentar ainda mais a lealdade, reduzindo a ansiedade do cliente e seletivamente adicionando outros elementos emocionais.

Entregando um elemento emocional impulsiona net promoter 1 Score, 5 vezes mais do que adicionar um elemento funcional. A chave é determinar quais elementos serão mais importantes para os clientes de um banco individual, e se o banco pode fornecer um forte desempenho sobre esses elementos. Para esse fim, a rede de agências bancárias pode ser uma fonte de conexões emocionais.

Novas funções baseadas em filial, como treinadores de homebuyer de primeira vez ou consultores de pequenas empresas, podem elevar o feedback do cliente nessa ramificação para um nível mais alto .

Todos estes componentes reforçam-se em um ciclo infinito. Cada banco prosperará ou diminuirá de acordo com sua capacidade dos fornecer elementos que geram maior fidelidade, incorporando ferramentas digitais, sempre que possível, a fim de melhorar a experiência do cliente.

Para ter certeza, as empresas de tecnologia e os bancos diretos continuarão a avançar, alguns deles substancialmente. Portanto, os bancos que perdem esta oportunidade correm o risco de ficar com clientes rentáveis e uma quota dtampão.

E a força de trabalho?

Como um banco gerencia os funcionários por meio da evolução do ramo também fará a diferença na rapidez com que você pode progredir. Reduzir o número de empregados gradualmente torna-se menos importante do que redistribuir empregados de modo que uma experiência superior seja construída.

Os funcionários desempenarão papéis diferentes, muitos dos quais se moverá de serviços estreitos ou posições de vendas para papéis de coaching de relacionamento mais amplos e com fluidez digital, tanto dentro do ramo como fora de suas quatro paredes através vídeo chat e outros canais virtuais.

Com isso em mente, os bancos devem começar a planejar as novas habilidades, treinamentos, incentivos e comportamentos necessários.

Comparado com o que a maioria dos bancos estão fazendo hoje, o modelo de trabalho de equipe de equipes envolve maneiras muito diferentes de trabalhar em toda a organização. E as equipes exigirão novos tipos de suporte digital, variando de assistentes virtuais com motores de IA, que podem antecipar as necessidades dos clientes e obter os funcionários para direcioná-los, para sistemas processos e formulários automatizados.

Conclusões

Ganhar lealdade dos consumidores é mais difícil do que nunca para os bancos, como empresas de tecnologia insurgentes acumular produtos como hipotecas e serviços de pagamento.

54% dos consumidores confia pelo menos uma empresa de tecnologia mais do que bancos em geral, e os 29% confia pelo menos uma empresa de tecnologia mais do que seu próprio banco principal.

A confiança afeta a disponibilidade de um cliente para testar serviços bancários oferecidos por empresas de tecnologia. Por exemplo, os clientes que dão à Amazon maior confiança estão mais abertos para testar uma conta bancária com a empresa. Com bancos cerco, uma alta prioridade é melhorar o conforto e a qualidade da experiência para os clientes.